親子間売買のメリット・デメリット

更新日2020-07-11 (土) 22:31:43 公開日2019年12月7日

不動産を子供や妻(配偶者)に売却するメリット・デメリットについて解説しましょう。

不動産を親からその子供へ売却する最も多い理由は任意整理(任意売却)です。ただし、実は、任意整理でなくても親子間で不動産を売買することは資産を守るという視点で考えたときとても有効な手法なのです。

★目 次★【親子間売買のメリット・デメリット】

不動産を子供・配偶者名義にする方法

不動産を親からその子供や妻(配偶者)へ名義移譲する方法は、大きく分けて「売却」と「贈与」の2つ方法があります。

売却は金銭授受による名義移譲、贈与は対価を受け取らずに名義移譲する方法で、大きな違いは金銭が介在するかしないかにあります。

親子間の不動産所有権(名義人)移譲の多くが、所有者の死亡を原因とする「相続」によって所有権(名義人)を移転する形態になりますが、最近では親子間による売買で所有権(名義人)を移転する形態も増えつつあるのです。

通常、所有者(名義人)が生きている間に名義を変更する方法は「贈与」となりますが、この方法を取らず、なぜ親子間による売買の形式を採用するのかという疑問があります。

以下ではこの疑問を紐解きクローズアップすることにより親子間売買のメリット・デメリットを見ていきましょう。

売買や贈与を所有者(名義人)が生きているうち(生前)に行う理由

不動産の所有者名義人が生きているうちに子供や妻、孫、兄弟姉妹など親族に移転する方法を『生前贈与』と言いますが、この方法を採用される最大の目的は相続税の負担を軽減しようとする相続対策として行っている方が大多数になります。

相続時の節税や、相続によって起きそうな親族間の大きなトラブル(争続)を避ける狙いの為の対策と言えるのです。

ただ国が行う相続対策としての下記のような生前贈与用税金特例は少々趣きが違い、贈与と言う形を借りた経済対策の為と言えるかもしれません。

①住宅取得資金等の贈与で最大1,200万円まで非課税

②教育資金の一括贈与で1,500万円まで非課税

③結婚・子育て資金の一括贈与で1,000万円まで非課税

親子間売買のメリット

『生前贈与』より『親子間売買』を選ぶほうが子供のためになると考えられるからです。

生前贈与時は多額の贈与税納税の義務が生じます。この贈与税を避け、また他の兄弟とのトラブルを避けるためにも、親子間売買を選択する方が多いのです。

売買を選べば、親の老後の生活資金対策にもなります。

今日、年金だけで生活できない世帯が増え、どうやって老後を過ごすか大きな問題となっていますが、子供が親名義のマイホームにそのまま住み続けようと考えている場合、親子間売買にすれば子供から不動産の代金を得られるので、その代金で生活資金に充てることができるのです。

また、年金支給額が年々減額されていますが、それに反比例して親の介護費用は年々増え続け、想像以上に家族の負担になっていますが、売買した代金で専門の介護人を雇えばその負担を軽減することもできます。

親子間売買の時代的背景

ただ、子供にマイホームを売るなんて世間的にも道義的にも出来ないという気持ちを持つ方もいるでしょう。

それは、昔の話です。

年金支給額が十分に有り、また退職金も何千万もあった老後生活が安泰だった頃には、確かに世間的にも道徳的にもどうかという考えは正しかったのです。しかし今日、もうそういう老後生活が安泰な時代ではなくなったのです。老後は自分と家族とで守る時代なのです。

また、偶然にも子供の出生率も大きく変わっています。2018年に生まれた子どもの数(出生数)は91万8397人で過去最低を更新し3年連続で100万人を割ったのです。今年2019年は更に少なくなっているデータも発表されています。

しかも2019年生涯未婚率も男性23.4%、女性14.1%というデータからわかるように、また2040年時点で男性は29.5%、女性は18.7%になるとしていることを考えれば新しい家は必要ないのです。

マイホームはもう新しく建てる時代ではなく、既存のマイホームを有効利用する時代になっているのです。

親の所有するマイホームを有効利用する発想が必要な時代になっているのですから、子供にマイホームを売るなんて世間的にも道義的にも出来ないという気持ちを持つことは全くありません。

親子間売買の税金的優遇

実は、生前贈与より親子間売買を選んだほうが税金的にもお得なこともあります。

生前贈与するよりも、不動産を子供に売るほうが税負担を抑えられるのです。

生前贈与を行う時と比較をすると、親子間売買の方が税率が低くなっているので、コストを抑えることができるのです。

不動産を子供・配偶者に売却するほうが税金は安い場合が有る!

不動産を子供に売却して利益が出ると、譲渡所得税という税金を支払います。実際での親子間売買の多くはこの利益の出る方法は極力無いように考え取引されています。

もし、第三者に売却するときは少しでも高く売って利益を得たいとなることが通常だと思いますが、ただ、親子間売買だと譲渡所得税を極力納めないでいいような売買とされるのです。

親子間売買が、必ず譲渡所得税とみなし贈与税の課税が抑えられるわけではありませんが、売買する不動産価格は事前に極力調整することができますので、もし納税額が大きくなりすぎるときには売買をストップすることもできるわけです。

親子間の売買では買う相手が子供な事から少しでも安く売ってあげようと市場からかけ離れた不動産価格を付け売買されようとされる方もおられますが、その場合はみなし贈与が有ったとして買った子供に市場価格と取引価格の差額に贈与税が課税されることになるので、あまり安く売ることも避けた売買をすべきとなります。

生前贈与を選んだ場合は、贈与税という税金を支払うことになります。

譲渡所得税やみなし贈与への課税は取引する不動産価格によって課税額が決まりますが、贈与税は土地建物の評価額によって決まります。

譲渡所得税と贈与税、相続税の仕組みの違い

贈与税は、土地の場合は路線価方式(周辺の道路の価値によって評価額を決める方法)か倍率方式(周辺道路に価値がついていないときに固定資産税をもとに評価額を決める方法)で決まります。

また、家の場合は固定資産税評価額が適用されます。

不動産売却でかかる譲渡所得税の仕組み

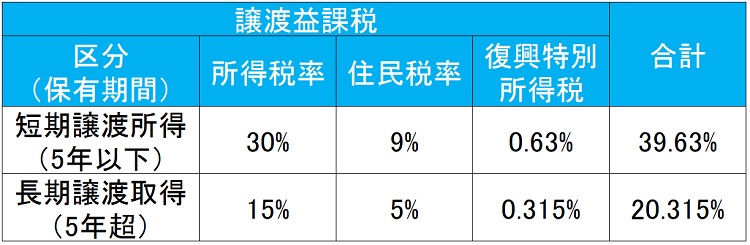

譲渡所得税は以下の計算式で求められ、税率は所有期間により違いがあり5年以内か5年超かによって、以下のように変化します。

譲渡所得税=税率×{売却価格-(取得費+売却にかかった費用)}

譲渡所得に対して、不動産の所有期間が5年以下だと39.63%、5年超だと20.315%、10年超だと譲渡所得6000万円以下の部分に14.21%、譲渡所得6000万円超の部分に20.315%の税金(所得税・住民税、復興特別所得税合計)が掛かります。

相続時精算課税制度を使えば贈与税がタダに

贈与税の特例控除に、相続時精算課税制度というものがあります。

これを使うと、最大2,500万円まで贈与税を無料にできます。

ちなみに、評価額が2,500万円を超過する場合、2,500万円分は無料になり、超過分には税率が20%かかります。

ただこの制度は名前の通り相続時に精算されるので、税金が減額になるわけではありません。

相続税よりも高い贈与税

贈与税は相続税にくらべて圧倒的に高い税率となっていて、無理に生前贈与を選ぶよりは死後に相続したほうがお得になります。

但し以下のものは贈与にはなりません。

①生活費の贈与であれば贈与税の対象外

そもそも、生活費の贈与であれば贈与税の対象外なのです。

贈与について考えるときにまず知っておきたい事実は、生活費の贈与はそもそも贈与税の対象ではないという点でしょう。

したがって、家族を扶養するための生活費や教育費は贈与税の対象外であり、生活費や教育費以外に使った部分や贈与された年に使いきれなかった部分は贈与税が課税されるという事になっているだけなのです。

夫婦、親子、兄弟姉妹など扶養家族の間で生活費や教育費として贈与されたものは、通常必要とされる範囲であれば贈与税は課税されません。

家族を扶養するための出費に贈与税を課税することは適切ではないのです。

故に、親が子の学費や下宿先での生活費を負担する場合のほか、親が子の結婚費用や出産費用を負担する場合も贈与税は課税されません。

ただし、生活費や教育費として贈与されたにもかかわらず、預貯金や株式・不動産の購入など生活費や教育費以外に使った場合は贈与税が課税されます。

②暦年贈与であれば年間110万円まで非課税

暦年(1月1日~12月31日)ごとに贈与する暦年贈与では、贈与された人1人あたり年間110万円までは贈与税が非課税となります。

たとえば、1年間に100万円を贈与された場合は110万円に届いておらず贈与税は課税されず、申告の必要もありません。

暦年贈与を使った贈与税対策としては、年間110万円を複数年にわたって贈与する方法が知られています。年間の贈与額が110万円以下であれば、複数年にわたって贈与しても贈与税はかかりません。ただし、贈与契約の方法によっては、合計額を一括で贈与したとみなされて贈与税が課税されるので注意が必要です。

③贈与税の配偶者控除で2,000万円まで非課税

婚姻期間が20年以上ある夫婦の間で居住用の不動産を贈与した場合は2,000万円まで非課税。

夫婦の間で居住用の不動産(またはその購入資金)を贈与した場合は、2,000万円まで非課税になります。暦年贈与の非課税枠(110万円)と合わせると、実質2,110万円まで非課税になります。同じ配偶者からの贈与では1回に限り適用できます。

贈与は夫から妻、妻から夫のどちらでも構いませんが、婚姻期間が20年以上あることが必要です。また、贈与を受けた人は翌年3月15日までに、贈与された不動産(または贈与された資金で購入した不動産)に居住する必要があります。

この非課税の特例を適用するためには贈与税の申告が必要です。特例を適用して税額が0になっても、申告をしなければ非課税にはならないので注意しましょう。

相続と贈与の課税額・税率を比較

贈与税は、贈与した不動産の相続税評価額が110万円を超えた場合に発生し、評価額に応じて、贈与税の税率は以下のように変化します。

| 相続税評価額 | 贈与税税率 |

|---|---|

| 200万円以下 | 10% |

| 200万円超300万円以下 | 15% |

| 300万円超400万円以下 | 20% |

| 400万円超600万円以下 | 30% |

| 600万円超1,000万円以下 | 40% |

| 1,000万円超1,500万円以下 | 45% |

| 1,500万円超3,000万円以下 | 50% |

| 3,000万円超 | 55% |

贈与したところで所得が増えるわけではありません。しかし最大税率55%の贈与は、資産の半分以上を税金に持ってかれてしまうということになってしまいます。

対して、相続税は以下の計算式で求められ、相続税の税率は以下の通りです。

相続税={遺産総額-基礎控除額(3000万円+相続人の数×600万円)}×税率

| 法定相続分に応ずる取得金額 | 相続税税率 |

|---|---|

| 1,000万円以下 | 10% |

| 3,000万円以下 | 15% |

| 5,000万円以下 | 20% |

| 1億円以下 | 30% |

| 2億円以下 | 40% |

| 3億円以下 | 45% |

| 6億円以下 | 50% |

| 6億円超 | 55% |

遺産総額から基礎控除額110万円を引いているので、不動産1個当たりの課税額は贈与よりもお得になります。

税率が上がる条件も、贈与税より緩くなっているので、ほとんどのケースで相続のほうがお得となります。

子供・配偶者に不動産売却をするときの注意点

上記のように、生前贈与をすることが決してお得な方法でないことを考えると、子供と親子間売買をおこなうことは、贈与税を避けつつ生前贈与することにつながるというメリットがあります。

売買契約は自由度が高い契約でもあるので、親子間である程度のルール決めて行うことが可能なのです。

ただ売買だからと何でもして良いというわけではなく、近しい間柄だからこそ守るべき規則があることも理解しておきましょう。

親子間売買のデメリット

親子間売買はメリットばかりではありません。生前贈与よりはメリットが多いというだけで当然にデメリットもあります。

住宅ローンの審査が通りにくい

親子間で不動産売買する時には住宅ローンの利用が出来ない恐れが有ります。

銀行等金融機関は、税控除も大きい相続よりも親子間売買をする状況に「なにか裏に隠している事情でもあるかもしれない」とか、また「親の債務の子供への付け替えではないか」などど懸念しています。また親族間の争いに発展するかもしれないとも思ってしまい、そんな状況に巻き込まれたくないと思っています。

故に、親子間売買する時は金融機関の担当者が理解できるようにしっかりした「売買する理由」が必要になります。

みなし贈与対策

税務署は親族間売買にとても注意を払っています。特に親子間売買ともなれば尚更です。

税務署は、「親子間売買に脱税が有るのではないか?」と疑っているのです。したがって親子で十分に吟味した不動産売買価格でも、税務署はその価格での譲渡ががみなし贈与に該当しないかどうかをしっかり調査すると思っていいでしょう。

この対策としては、やはり親子間売買に精通した不動産業者を仲介に入れましょう。

親子間の直接売買が叶わない時にはどうするか?

問題を解決する方法としては、セール&リースバックという手法があります。

これはマイホームなど不動産を一度第三者へ売却し、その後は売った物件に賃貸借契約で住みながら、不動産をいったん現金化する手法を言います。

この手法のメリットは、売却したマイホームに住みながら不動産を現金化できるので、売って残ったお金を老後の生活資金に充当することができる点と、親子間の直接売買や生前贈与に関わる多くの問題を回避するための簡単な方法である点です。

しかも、子供が再度購入したい時が来ても購入することも可能なのです。

デメリットは、不動産の所有権(名義人)がいったん第三者に移転する事でしょう。

将来買戻ししたい場合には、第三者に売却するときにその旨の別紙契約書を交わし、しっかり保全すれば良いでしょう。

親子間売買のメリット・デメリット まとめ

不動産を親子間売買して名義を変更することで、不動産を誰が相続するのかで揉めることが無くなったり、相続の際に分割(分配)が難しいのが土地や家屋などの不動産を現金や証券にすれば、分割協議を進めやすく、割合に応じて分配することができます。

簡単に不動産を子供へ譲渡することができなくなった今、親子で売買するというのは有効な手ではあります。

しかし、やはり親子で売買するにしても税金対策、金融機関対策など少なからず対策を打つ必要があり、また、しっかりした売買書類(売買契約書、重要事項説明書など)の作成をおこなわなければならないことや、諸費用が掛かったり確定申告しなければならないなど手間もかかることを肝に銘じておきましょう。

親子間で不動産を売買する時はなかなかスムーズにいかない時もあるでしょう。そんな時は、セール&リースバックを利用すると、更にお得に親子間で不動産の譲渡ができる場合も有るのです。

このような事から、親子間売買を検討する時でも、メリット、デメリットを十分把握し、親子でしっかり相談してから決めるようにしましょう。

あなたの役に立ったらシェア!