Top / si22

親族間売買、特に親子間売買に住宅ローン利用が難しい理由と

簡単な解決法を解説!

更新日2020-07-31 (金) 02:11:03 公開日2019-07-20

不動産を親子間や兄弟姉妹間、夫婦間などで親族間売買するとき、多くの方が金融機関からの融資(住宅ローン)の利用を考えられます。

近年の住宅ローンの低金利を鑑みれば当然と言えば当然でしょう。

では、親族間売買時、住宅ローンの利用は可能か⁉

結論を言えば、これがかなり難しいという現実があります。その理由は様々ですが、しかし、自治は全くダメという事ではありません。

結い円滑支援機構(YUIKA)の正会員不動産業者【コーラル株式会社】では、多くの住宅ローン取付実績が有りますから。

ただ実は、親子間売買時や親族間売買時、兄弟姉妹館などの不動産売買時の住宅ローン取り付けは専門分野であり、不動産業者といえども簡単ではないという事実、かなり難しいという事実とその理由はみなさんご存じではないみたいです。

そこで、ここでは親子間売買、親族間売買時の住宅ローン利用が難しい理由ばかりではなくその解決法を、宅地建物取引士、住宅ローンアドバイザー、結い円滑支援アドバイザー、ファイナンシャルプランナーの有資格者で既に500件以上の親族間売買時に住宅ローン取り付け実績がある当機構千葉支部長兼コーラル㈱取締役 石井雄二 が解説します。

★目 次★【親子間売買、親族間売買に住宅ローンを利用する方法】

親族(親子、夫婦、兄弟姉妹)間の不動産売買時の住宅ローンの注意点

∞親子間売買、親族間売買の住宅ローンの盲点∞【後悔後に立たず。まず、これだけは注意しよう!】

親族間売買の中でも親子間売買はとても難しい売買であることを動画で解説!

今、住宅ローンの返済に困っているからと親子間売買でマイホームに住まい続けられるとか、親族間売買時に金融機関のプロパー融資(保証会社の保証なしで銀行等が直接融資すること)を受けれるなど、ほぼ100%嘘情報が蔓延しています。

はっきり言いますが、そのな嘘情報を発信している不動産業者に藁をも掴むつもりで親族間売買を任せても、買取再販されるだけであなたのマイホームは無くなります。

騙されないでください。そんなウソ情報に!

動画で注意喚起していますので、まずはご覧いただければと存じます。

①自分だけで動くのは止めよう!

親子間、兄弟姉妹間など親族間の不動産売買時の資金に住宅ローンを利用しようと考え、何も考えずにとりあえず相談しようと銀行や信用金庫など金融機関の支店窓口に行かれる方もありますが、まず99%の確率で門前払いされるでしょう。

実は、銀行など金融機関は、親子間や兄弟姉妹間など親族間の不動産売買時に住宅ローンを利用することを極端に嫌っています。

ただ、ほとんどの金融機関がそんなこと何処にも説明書きしていないので、わたしたちはその時初めて融資が厳しい故を知ることになるのですが、親族間売買時ほど更に親子間売買ほど住宅ローン利用が難しいものは無いのです。

また、今ではインターネットを利用し、各金融機関が住宅ローンの事前審査をホームページ内で行えるようにしていますが、この事前審査も簡単に考えていると大変な痛手になることも皆さんはご存知ないでしょう。

実は、インターネット経由の銀行ホームページで事前審査を申し込んで一度でも断られると、断られた履歴が個人情報として直近6カ月間残ってしまうので、後に別の金融機関の窓口で事前審査を申込んでも、その履歴によって審査が否決されてしまうことは多々あるのです。

一度審査して落とされた後、専門家の窓口を再度利用し住宅ローンを利用しようとしても、この履歴で通せる融資も通らなくなる可能性も有ります。

②親子間売買、親族間売買に不慣れな不動産業者に相談するのは危険です。

近隣や大手不動産業者に相談してもまず親子間売買や親族間売買は専門外の業者が多いため、対応出来ないので一般的に売却しましょうと勧められ、一歩間違えると大きな痛手となり、出来たはずの売買も出来なくなってしまう恐れがあります。

もし、親子間や兄弟姉妹間など親族間の不動産売買をお考えの方は、自分で直接、金融機関に相談したり、融資の申込をする事は絶対に止めて、当機構にまずはご相談されることをお勧めします。

③親子間売買、親族間売買は専門家に頼もう!

住宅ローン利用には不動産業者の作成した売買契約書と重要事項説明書が必要です!

しかし、不動産業者の多くが親子間売買や兄弟姉妹間売買時の金融機関融資取付(住宅ローンなど)の対応が不得手ですが、当機構正会員の不動産業者コーラルは金融機関融資取付(住宅ローンなど)を得意とし、既に多くの実績がございます!

また、売買代金に住宅ローンを利用しない分割払い(割賦売買)方法にも対応しております。

司法書士や行政書士、不動産鑑定士などであっても宅地建物取引士(宅地建物取引業者)でない者(宅地建物取引士の資格は取得していても所定の登録を終えていない者)は、住宅ローン借入時に必要な不動産売買契約書、重要事項説明書の作成は宅地建物取引業法違反(法律違反)になりますのでお気を付けください。

結い円滑支援機構へのご相談は完全無料、秘密厳守なので安心してご利用頂けます。

}}

親子間など親族間売買時の住宅ローン利用について

よくある相談に、以下のようなものが有ります。

『親子間で家を売買しようと思い、近くの銀行に相談に行ったときに、融資窓口で「親子間で家を売買するのに住宅ローンを・・・・」と親子間であるという事を言った途端に、親族間売買には住宅ローンの利用は無理ですと断られました。その後、市内の考えられる銀行や信用金庫など金融機関に相談したのですが、どこも一緒で門前払いされる状態です。』

『御社では住宅ローンを組む方法はありませんか?』というものです。

この手のご相談はとても多いと言うのが実情です。

さて、不動産を親子間売買するとき、そんなに銀行等金融機関は住宅ローンの貸し出しを拒んでいるのかですが、ハッキリ言って『親族間で、それも親子間で・・・』と言った傍から拒絶反応されるのが実情と言っていいでしょう。

また、不動産の売買と不動産屋(不動産業者)は切っても切れない間柄なのですが、この不動産屋さんでも「親子間で家の売買を・・・」と言った途端、苦い顔される羽目になります。

不動産屋にとっては売買成立するとその仲介手数料でも数百万円にもなる(仮に1000万円の売買では約80万円の仲介手数料です)ケースなので、ぜひ依頼を受けたいはずなのですが、しかし、それでも親族間、それも親子間売買と言うだけで開口一番「えっ、無理でしょう。とか難しいでしょう。」と言い、引き受けてくれないのが実情なのです。

実は親子間など親族間で不動産を売買しようと考えている方は多いですし、その購入資金に住宅ローンを利用したいと大多数の方が思われるみたいです。

しかし、この場合の住宅ローン利用ほど簡単そうでなかなか越えられない高い高い壁はない現実に多くの方がビックリされています。

ハッキリ言いますが、親族間で、しかも特に親子間で不動産売買する時ほど金融機関は住宅ローンを貸し渋ります。

えっ、なぜ⁉って質問を受けますが、本当なので仕方ありません。

まだ、それでもこの話が信じられない方がおられましたら、もしよかったら一度銀行にご相談してみて下さい。

相談に乗ってくれる銀行なら、その銀行はまだ良い方で、親族間、それも親子間で不動産を売買したい旨の打診をしただけで、「当行では親子間や親族間の売買に住宅ローンは対応していません。」と冷たく回答されますから。

親族間でも、まだ兄弟間は相談に乗る金融機関は有るかもしれません。

しかし親子間ともなると、ほぼ100%と言えるくらい態度が急変する融資相談はないのです。

では、なぜ、そうなのか解説しましょう。

親子間売買時の融資(住宅ローン)利用は高い壁(ハードル)に!

不動産を親子間売買するとき、通常難なく借り入れできるはずの融資(住宅ローン)が受けにくい現状に直面することは先にご説明したとおりです。

ハッキリ言いますが、不動産を親族間で、しかも親子間で売買する場合、金融機関(銀行や信用金庫、信用組合など)で融資を組むことはかなり難儀なことであり、そのハードルの高さに親族間で不動産を売買することを断念される方がとても多いと言う現状が有るのです。

このハードル、めちゃくちゃ高いと思って良いのです。

なぜ銀行は親子間売買の融資(住宅ローン利用)に消極的なのか?

さて、では、なぜ不動産を親子間で売買する時に住宅ローンなどの融資利用が難しくなるのでしょう。

銀行が住宅ローンなどの融資利用を難しくしている理由は、それなりのちゃんとした言い訳があります。

その理由が、融資に高いハードルとなっています。

まず、住宅ローンの利用を難しくするこのハードルを確認してみましょう。

このハードルは5つあります。

①物件そのものの価値判断の公平性を担保できない

②親の借金の付け替えのために売買が行われる可能性への抵抗

③住宅ローンを本来の目的以外に使われてしまう可能性への懸念

④売買を相続人間の揉め事を回避するために利用するのではないかという懸念

⑤離婚する夫婦間では離婚の原因となってしまうかもしれないと言う理由

以下では、5つそれぞれの融資(住宅ローン)否決理由を具体的に見てみましょう

①物件そのものの価値判断の公平性を担保できない

通常の不動産売買では、その売買価格において売主と買主は利益相反関係となり、売主の少しでも高い価格での売却希望と、買主の少しでも安い価格での購入希望を調整して売買が行われるため、価格が安すぎるとか、反対に高すぎるとか、どちらか一方に偏り売買がされることは考えづらくなり公平性が保たれます。

この売買時の価格を、一般的に時価と言い、適正価格とも言って税金課税における基準として税務署は判断しています。

しかし、親子間や兄弟姉妹間など親族間で不動産を売買するときは、上記のような通常の不動産売買と違い、利益相反関係にない買主となる子供や妻、兄弟などの負担を軽減するために売買価格を時価より低く設定してしまうケースがあります。

親子間や兄弟姉妹間など親族間売買での売買価格はどうしても市場の原理が働きづらく、その結果、時価が基準となる不動産売買の原則から大きく外れる傾向があるのです。いわゆる公平性が保たれた売買価格とは言えない取引となり得る場合があるのです。

親子間など、親族間の不動産売買時の対象は中古の不動産(中古マンションや、中古の一戸建て)が主でしょう。

この中古不動産の適正価格は、買い手が親で、買い手がその子であったとき、利益相反関係に無いと考えられ、売買価格の適正(妥当性)が問題視されるのです。

このように、物件そのものの価値判断の公平性を担保できない売買となる可能性のある売買に、金融機関は融資をすることを極端に嫌うのです。

②親の借金の付け替えのために売買が行われる可能性への抵抗

不動産を自分の親や子供や兄や姉、その他親戚に売ったり、反対にそれらの者から買うことも法律上は何の問題も無く可能です。

ただ、金融機関は親族間の内、特に親子間や祖父祖母から孫へのマイホーム売買の場合においての住宅ローン利用を極端に嫌っています。

その理由は、買主が住宅ローンを組んで親や祖父などの不動産を購入する場合の実態が、その実、払えなくなった親や祖父などが借入金の代わりに、買主である子や孫が肩代わりするようなものとみているからです。

つまり、借金を返せなくなった親や祖父のために、その子や孫が新たに借金を組んで返済する事になるのであり、このような状態のときにの親族間売買は、借金を付け替えるリスクを、何も責任を負う必要のない者に背負わせる事になると思っているのです。

金融機関は公共性や公正・公平というコンプライアンスを非常に重要視しています。これら企業論理、社会規範といった遵守すべきものが、どうしても親子間売買への抵抗となって融資が出来ないのです。

③住宅ローンを本来の目的以外に使われてしまうことへの懸念

本来、住宅ローンの意義は、マイホームを持つと言う夢への応援にあります。

そのため、他のローン商品と違い、住宅ローンはとても魅力的な金利と税制優遇が利用者に提供されるのです。

そういう理由から、銀行にとって住宅ローンというのは、どうしても主目的のマイホーム所有のためだけのローン商品との位置づけをしています。

しかし、これが事、親子間でマイホームを売買する時には、住宅ローンという低金利な融資を利用して別の資金調達のために使うのではないかと思い、それにより極端に嫌う理由ともなるのです。

また、例えば、資産隠しが考えられます。

納税義務の履行や借金返済を余儀なくされ、否応なく所有している不動産を売却して納税や返済原資に充てる事が有りますが、借金額や納税しなければいけない額があまりに多すぎて、売却しても到底返済しきれない時などに、その債務者は破産をして借金をチャラにする方法を取る場合があります。

この時に、先に無担保の不動産を安値で子供や親戚など親族に売却して資産隠しを考えられる方が見受けられます。

このような事をしてしまうと、債権者から「資産隠し」と見なされて「詐害行為取消権」で訴えられ、その不動産の名義が戻されてしまう可能性が大いに出てくるのです。

銀行はこの「資産隠し」と「詐害行為取消権」を極端に嫌います。

★詐害行為取消権とは

詐害行為取消権とは、債務者が無資力(財産より債務が超過している)であるにも関わらず、財産を処分する行為をしたときに、債権者がその行為の効果を取り消すことができる権利です。

借金をしているときに財産を親族間で処分(売却)すると、それが「詐害行為」とみなされて、債権者がその行為(売買)を「取消」してしまうかもしれません。

詐害行為取消権には、下記の5つの要件が必要になりますが、親族間での売買ではこの要件成立を満たしている場合が多くあります。

●債権は、詐害行為前に成立していたこと

●債務者が無資力

●その行為が、財産権を目的としていたこと

●詐害意思があったこと

●受益者や転得者が、債権者を害することを知っていたこと

以上の要件を満たせば、債権者には「詐害行為取消権」が認められるからです。

この行為に巻き込まれないように、十分に金融機関は注意しているのです。

④売買を相続人間の揉め事や納税を回避するために利用するのではないかという懸念

一般的に親子間の財産・資産取引は、「贈与」か「相続」が最も妥当な行為のため、なぜ、わざわざ「売買」にするのか?という疑問が起こります。

銀行としては、相続や贈与の制度利用で発生する税金問題を回避するために、親子間で売買するのかもしれないという懸念がどうしても払拭できません。

例えば、法定相続人と揉めているので、売買をするのではないか?と金融機関から懸念されてしまうのです。

従って、なぜ、親子間売買しないといけないのかと言う理由、金融機関が納得するような明確でしっかりした理由が無いと、金融機関は親子間など親族間の売買時の融資には応じてくれない事になるのです。

多くの銀行では、誰もが得するような明確でしっかりした理由というものは判別しずらいという考えから、親子間など親族間の売買時には融資をしないのです。

⑤離婚する夫婦間では偽装離婚なのかもしれないと言う理由

さて、夫婦が離婚するときに、「夫と妻」間で住まいを財産分与したり譲渡したりすることは、決して少なくありません。

もし離婚するとなったら、最も良い形の住まいの処分方法はスパッと第三者に売却する事ですが、しかし、そう簡単な話ではないのが夫婦間の財産処理であり、財産分与とその方法なのです。

金融機関は、この離婚に伴い行われる財産分与やそれに伴っての売買と言う方法を利用して、夫婦間共謀の財産隠しが有るのではないかと勘ぐってしまうのです。

離婚する夫婦間では、離婚時に第三者に売却しない理由、どちらかがそのまま住まうと言う理由がお子様の問題、例えば学校を変わりたくない、友達が既に多くいる、夫は転勤で居なくなることが多いとしても奥様は地元で仕事も生活もして安定しているなどの生活面の事由が大きいことが一つの理由として挙げられます。

しかし、金融機関はそういう理由ばかりとは捉えていないのです。

金融機関の捉え方としては、例えば偽装離婚で財産分与(財産隠し)するのではないかと捉えているのです。

例えば、夫の納付すべき税金(所得税、住民税、固定資産税、都市計画税、国民健康保険税など)が滞納していて支払いがされていないで生活に窮していたとしましょう。こんな状況の時、夫婦間生活は荒み離婚も考えられますね。

ただ、奥さんは夫のそうした状況を知らず、夫婦間の気持ちの冷めから離婚するのだとしましょう。ここで協議離婚し、その結果財産分与で奥さんがマイホームを譲り受けるとします。

住まいを譲り受ける奥さん(受益者という)には全く身に覚えがない場合でも、元夫の税金納付が止まっている時点で、そんことを知りながら離婚に伴い財産分与や贈与又は売買するという行為が、税務署や行政機関などの債権者に害を及ぼすと知りながら自分の財産を減少させるという明らかな詐害行為が行われる可能性が有ると思われてしまうのです。

もし、夫が明らかに滞納状態であることを知り、奥さんがそのことを知らなかったとしても、この場合税務署や行政機関は先に説明した「詐害行為取消権」を行使してくるのです。これでは奥様に住宅ローンを融資した銀行は困るので融資は慎重にならざる負えないのです。

※ここに注意

夫の納付すべき税金(所得税、住民税、固定資産税、都市計画税、国民健康保険税など)が滞納していたとき、奥様には何ら関係ないもののように思われるかもしれませんが、その考えは全くの誤りです。

夫の税金は夫婦の税金という考え方が通常で、夫は夫、妻は妻と明確に区別してこれら税金を納付していればいいのですが、しかし明確に区別しないでいた場合は、夫婦の税金と考え税務署や行政機関は対応してきます。

金融機関は明瞭な売買には対応しますが、その取引(売買)に、もし少しでも不明瞭な部分が有るのではないかと思われたとき介在を躊躇してしまうのです。

詐害行為の可能性のある売買には、当然ですが金融機関は融資対象外と定めています。

親子間売買、親族間売買時の住宅ローンの金利

親子間売買や親族間売買時の住宅ローン利用は、結構難しいという理由を確認していただきましたが、それでもどうしても親子間売買、親族間売買を行いたいという人もいるでしょう。実際にこういう状況が分かっても親子間売買、親族間売買を行いたいというご要望が結構多く、当機構へお問い合わせいただく方が日に1組はいるという実情もあります。

どうしても住宅ローンを利用したいとき、利用できる数少ない金融機関はありますが、しかし実行金利は少々高めになってきます。

住宅ローンの金利は、他のローン金利と比べとても低いというのが現状です。例えば不動産担保ローンの短期レート対応変動金利が実質3.5%のとき、住宅ローンの金利は変動で0.5%だったりなのです。

しかし、親族間売買時の住宅ローン金利はこれより少々高い可能性があります。

通常の第三者間売買時と同じ金利の場合もありますが、しかし例えば、変動金利で0.7%だったり、0.9%だったり、時には1%超える場合も多くあります。

親子間売買、親族間売買に銀行融資(ローン)を利用する方法

親子間売買、親族間の不動産売買で最大のネックとなるのは、銀行融資(ローン)を融資してくれる金融機関を見つけることです。

まず、メガバンクや地銀をはじめ、その他一般の銀行、信用金庫や信用組合、JA(農協)でも、あなたがそのまま窓口に相談してもまず審査は通過しません。

では、すべての親子間売買、親族間不動産売買に銀行融資(住宅ローン)が利用できないかと言うと、そういう訳ではないのです。

ケースバイケースとでも言いましょうか、また時勢とも言いましょうか、本当にとても少ないのですが、銀行によっては住宅ローンを組める期間は有ったりします。

以下では、親子間売買、親族間の不動産売買に銀行融資(住宅ローン)を利用する方法を解説していきます。

下記いくつかの絶対事項をクリアしなければ、親子間売買、親族間売買で住宅ローンの利用はできないので、しっかりここで確認しましょう。

①住宅ローン利用ができる金融機関を探す。

②住宅ローン利用時に、金融機関から指示された書類(重要事項説明書など)を提出する。

③トラブルにならないように事前に親族間の揉め事をあぶりだし解決する。

④贈与税や所得税がかからないように適正価格で売買する。

⑤売主(物件所有者・名義人)の税滞納や、借金滞納を明確にする。

⑥不動産売買契約書を作成し締結する。

これら6つのハードル(壁)が考えられ、この事項が解決しておかないと親族間売買時の住宅ローン利用はできません。

この6つのうち⑥がある場合は、まず金融機関は購入者(子供、親族)への融資はしません。従って⑥の税金滞納や借金滞納は、買主の住宅ローン申込前に解決しておかないといけないこととなります。

もし解決できないようであれば、当機構(YUIKA)へご相談ください。

このハードル、あなたは越えられますか⁉

①住宅ローン利用ができる金融機関を探す。

②住宅ローン利用時に、金融機関から指示された書類(重要事項説明書など)を提出する。

③トラブルにならないように事前に親族間の揉め事をあぶりだし解決する。

以下では、この3つのハードルの現実と、それを超える方法を結い円滑支援機構(YUIKA)が解説しましょう。

①住宅ローン利用ができる金融機関を探す

先に、親子間や親族間で不動産を売買するとき、融資してくれそうな金融機関(住宅ローン)商品【フラット】をお知らせしましたが、このフラットにも利用するにはその条件を完全にクリアする必要がある事はご理解いただいていると思います。

住宅ローンとして融資する金融機関は極端に少なく、また、もし融資対象となったとしてもその融資実行金利(借入利息)は通常で一般的に利用できる融資実行金利より高めである場合が殆どなのです。

金融機関のセレクトは、実は不動産の親族間売買仲介を何件も扱っている当機構の不動産会社にとってはハードルが高いながらも最も低いハードルです。

ただ、冒頭でも書きましたが、親族間売買などの経験がない間違った考え方をしている不動産業者を選んだばかりに融資の許可が取れなくて、売買不成立に至る事も多くあるのですから事前に知っておいてください。

しかも、何も知らないでインターネット経由の銀行ホームページで金融機関の事前審査に申し込むのは最も避けてほしい行為です。この事前審査は銀行や審査機関にその足跡が残るため、インターネットで事前審査を申し込んで一度でも断られると、断られた履歴が個人情報として直近6カ月間残ってしまうので、後に別の金融機関の窓口で事前審査を申込んでも、その履歴によって審査が否決されてしまうことは多々あるのです。

一度審査して落とされた後、親族間売買の専門窓口を再度利用し住宅ローンを利用しようとしても、この履歴で通せる融資も通らなくなる可能性も有ります。

こんな場合、住宅ローンを通すには費用も余計に掛かる場合がありますから、ぜひ注意しましょう。

②住宅ローン利用時に、金融機関から指示された書類(重要事項説明書など)を提出する

親族間の不動産売買時のローン借入時に必ず必要になる書類は、「売買契約書と重要事項説明書」です。

これらは最低限必要な書類です。

ただこの書類、仲介者で作成できるのは不動産業者のみです。

司法書士や行政書士でも売買契約書は作成できるでしょう。但しその契約書は金融機関の融資に役に立つ代物ではありません。

弁護士も司法書士も税理士も行政書士も、これらの書類は銀行の住宅ローンを通せる仲介者として作成することはできません。

しかし、金融機関は必ずローン審査時にこの売買契約書と重要事項説明書の提出を求めます。

不動産業者以外の者が作成する売買契約書作成費用が安いからと安易に飛びつくと、後に大きな代償を支払う場合もあるのです。

事実、下記のような事例のように大きな代償を支払っている方もいます。

借地権付き建物売買契約を親子間で交わし、その売買契約書作成には司法書士が介在しました。この時には買主の子供は住宅ローンの利用は考えておらず売買代金は分割払いになっていました。この親子間売買契約と同時に地主に借地権の名義変更を申し出て無事これは終えています。

しかし、その後、建物建て替えを行おうと考え、その資金を住宅ローン利用を考えられたのです。

しかも借地の売買代金の支払い方法を変更して、これもまた住宅ローンに変更したいと考えられたのです。

しかし、建物建て替えについては住宅ローンは無事借入が可能と判断され可決したのですが、しかし、借地買い取り代金は否決されてしまったのです。

その理由は、銀行が求める借地権名義変更書類の作成とその時期になります。

司法書士が介在した借地権付き建物売買契約と同時に行った借地権名義変更が高い壁となり、銀行からの住宅ローンは一部否決となったのです。

もし、司法書士が当初の借地権付き建物売買契約時に、住宅ローンの借入リスクを親子に説明していれば、こんな売買取引はしていなかったかもしれないのです。

司法書士、行政書士でも不動産売買の専門家ではありません。司法書士は不動産においては登記の専門家、行政書士は行政への書類作成などの専門家なのであって、決して不動産売買を任せる専門家ではないことを知っておきましょう。

売買契約書と重要事項説明書はまだ序の口で、金融機関が求めるのはお金の流れやそれらを明確にするための書類提出も求めてきます。

もし相続人が多数存在するときなどは、もっと違う書類も求められる場合も有ります。

因みにこの親族間の揉めごとの事前把握のためにも、専門的な知識を持った不動産業者や、専門家としての弁護士などの介在を必要としている場合も有るのです。

売買する理由によって、金融機関から求められるものは違うと思って良いでしょう。

これらのハードルをクリアする方法は、簡単ではありません。

③トラブルにならないように事前に親族間の揉め事をあぶりだし解決する

後にも説明しますが、金融機関は親子間や親族間の揉め事が有る状態を極端に嫌います。

もし既に揉めていたり、未来において揉めそうな場合、金融機関は融資することは無いでしょう。

従って、どうしても金融機関の融資(ローン)利用を売買時利用したい場合には、揉め事をあぶりだし排除しておくことが必要になります。

親族間売買では、自己資金の多寡は意味が有る

実は、親族間売買時において金融機関は買主の自己資金がいくらあるかも重要視しています。自己資金が多いと金融機関の与信(貸出先から代金が回収できるまで、相手に信用を供与すること)も良くなり、またこの額の多寡が融資金利も左右することもあります。そのためできれば自己資金の用意はできるだけ多くする方が良いでしょう。

金融機関の融資が否決されたとき、親族間売買を断念する前に考えよう!

さて、どう動いても、あがいても、どんな方法を使っても、それでも金融機関の融資(住宅ローン)の利用が不可能な場合も有ります。特に親族間の売買、その中でも親子間の売買を任意売却に絡めた場合は、その専門家である他の不動産業者のスキルの比でない当機構の会員不動産会社がどんなに手を変え品を変え頑張っても、金融機関の融資否認可能性は格段に下がるのです。

しかも、時間の経過は、時として親子間売買、親族間売買にとても酷な状況変化をもたらすこともあります。今まで融資可能であった金融機関が、突如として否認することもしばしばなのです。

従って、親子間売買、親族間売買は他の一般的な売買と違い、多くの時間と努力、書類、環境づくりが大事なのです。たまに甘く考えられている方がおられ、環境の認知、書類の提出、提案へのご回答が遅く、後手後手となり、どんどん時間の猶予が無くなる方がおられますが、ハッキリ言ってその方の親子間売買や親族間売買の成功率はとても低いと思っていいでしょう。

もし、金融機関の融資が下りない場合として、それでもどうしても自宅に住み続けたいと言う場合も有るでしょう。

そんな時の、ウルトラC、ウルトラDの手法をここでは解説しておきましょう。

親戚でも、その関係性が遠ければ遠いほど金融機関の与信がいいと言う事実

実は、親族間売買の中でも親子間や祖父孫間などや、売主買主同居している親族間が最も金融機関の融資の否決確率は高いという事実が有ります、

従って、どうしても親族間売買にこだわる場合においては、少しでも金融機関の稟議を通せる確率を上げるために、可能な限り遠い親族に買ってもらうことも選択肢として持ちましょう。

例えば、直系である親子(血族)間売買よりも、叔父や娘の夫(婿)と言った直系ではない親族(姻族)に買ってもらう方が金融機関の融資了解は取りやすいものです。

親族間売買時の住宅ローン借り入れが難しい理由と解決法・まとめ

ここでは、マイホームや家など不動産を親子間や親族間で売買するときの銀行など金融機関の住宅ローン融資利用が難しい事を解説してきました。

まずは親族間で不動産売買するとき、住宅ローン利用はとてもハードルの高いものという事が、5つの理由から理解して頂けたと思います。

多くの金融機関は相談前から親族間売買、その中でも特に親子間売買時の住宅ローン利用を制限しています。

但し、全く利用できないかというと、そうでもない事もご理解いただけたと思います。

親族間売買時に住宅ローンなどの銀行融資を受ける方法は、金融機関の融資審査基準に合致してしていればいい事になりますので、その審査基準に合致するような状況を作るしかありません。

また、その上でなるべく普段的な通常の売買に近い形で取引を進めて行く作業が求められます。

不動産を親子間、親族間で売買するときに、その購入資金をローンと言う形で貸すことは、金融機関にとってはとてもリスクの大きなものなのです。

数千万円の多額融資をする銀行の立場や各種法令を考えれば、親族間での売買に消極的になる理由はご理解いただけるはずです。

しかし、その状況下でもどうしても融資(ローン)利用をしたいと言う場合は、親族間での売買時に買主が融資を受ける時において、しっかりとどういった方法で売買を進めていくのか、各種不明確な状況を明確に整理し、しかも適正な価格と方法で親族間売買を行うしかありません。

最後になりますが、くれぐれも浅はかな理解と知識、また親族間売買の経験がない不動産業者に取引を任せないようにしましょう。

不動産業者は、親族間売買にとても不慣れな業者ばかりです。

そんな業者に任せたばかりに、最後の最後で売買が成就しない場面をいくつも見てきました。

そんな事の無いよう、事前にしっかりと調べ、賢明な進め方を切に祈るばかりです。

以上、不動産を親族間売買するときの住宅ローンお借り入れが難しい理由と、その解決法を解説しました。

地方在住者の方の売買手続き・ご相談者の事例

先月、熊本県在住のお客様(買い手)H様より、当機構へ親子間売買相談のご連絡をいただきました。

早々、メールにてご相談内容へ売買方法、売買の進め方、問題点とその解決方法などをまとめ、ご報告させていただきましたところ、3日後メールで回答がございました。

さて、H様にご相談いただいた内容は下記の通りです。

●ご相談に店頭にお伺いすることができないのですけれど、大丈夫ですか?

●熊本県に在る一戸建てですが、対応は出来ますか?

●現在は兄夫婦が住宅ローンを組んで実父と住んでいますが、兄夫婦が転勤のため大阪に引越しました。その後次男の私が一緒に住むようになったのですが、この家を私の名義(所有権)に変え、しかもその費用に住宅ローンの借入を考えていますが対応できますか?

●例えば各々の連絡が必要な場合はどのようにしたらいいのでしょう?

など。

地方にお住まいの場合には、なかなか親族間売買に対応する不動産業者が無いため事が進まないケースや、対応できる不動産会社が有ったとしても手数料が高いなどとても不便なことが多いのが実情です。

この不便を当機構は解決します。お任せください!

親族間売買は、住宅ローンが借りられないことや、みなし贈与になってとても多くの贈与税を支払うことになるなど、慣れていないととんでもない事態になることがあります。

連絡もスムーズにいかないなどでイライラも多くなる場合もあります。

しかし、当機構ではとてもスムーズにイライラもなく、連絡もスムーズにとてますので簡単に進んでいきます。

地方に住まわれているご事情の方にこそ、当社のオールインワン売買システムはとても有効です。

コーラルは日本国内以上に手間がかかり、またやり取りの面倒な海外在住の方の日本国内に在る不動産売買取引のスペシャリストとしての経験を、この分野(親族間の売買)でも生かし展開ています。

上記の件は、全ての手順を、まずは当機構の会員不動産会社が現地(熊本県)に行かずして、無料のTV電話(スカイプやライン電話)でのやり取り、当社サイト内のチャットにてやり取り、メールでのやり取りを行い、作業は東京でできるものを全て済ませ、買主様(H様)には、当機構から指定した熊本県の地元金融機関へ赴いて頂き、事前審査を済ませ、その後売買契約を締結し本審査の申込を完了し、それから2カ月後にもう一度現地に赴きご決済することで全て完了することが出来ました。

お兄様の既に借り入れられている住宅ローンの完済とその手続きも無事に終えています。

お客様ご自身での手続きも必要ございますが、どのように行うかを詳細説明させていただき、これもまた簡単スムーズに手続きしていただくことができます。

何かと煩わしい親族間の不動産売買。

その進め方は、通常は無料のTV電話(スカイプやライン電話、フェイスタイム)でのやり取り、当社サイト内のチャットにてやり取り、メールでのやり取りを行い、弊社が東京で代理出来る作業は全て現地に赴かず手続きさせていただきます。(当機構の担当者が、実際に現地に行き作業をすることは2回ほどです。)

当機構はこの分野のエキスパートとして、毎月約10件ほどのご相談を受け、懇切丁寧にその手続き方法をご説明しており、地方にお住いの皆様の親子間の売買に必ずお役に立つことが出来ます。

因みに、H様はびっくりするくらいスムーズに事が進んだことに大喜びしておられました。

ぜひ、まずは、無料お問合せからご相談いただければと存じます。

ご案内

親子間売買、親族間の不動産売買は住宅ローンの利用もかなり難しく、またリスクも多いことがご理解いただけたと思います。

ただ、当機構では親族間売買、親子間売買も、また住宅ローンの融資取付も多数有り、取り組む前から難しいと思ってはいません。

実は、取り組んだ結果、難なく住宅ローンも利用ができて、売買完了した案件も多数あるんです。

更に、親族間で売買するような買い手が見つかっている場合の多額の仲介手数料を払うのもちょっと・・・と思う気持ちはよくわかります。

そんなときは仲介手数料を安く抑えられる不動産業者に依頼するなんて如何でしょう。

当機構の会員不動産会社コーラル(株)なら、購入者が決まっている個人間売買の場合の仲介手数料は、売主買主それぞれ「(売買金額×0.7%)×消費税」になります。

当機構がバックアップしながら、会員不動産会社のコーラルが、売買に必要なすべての段取りを組みますので、安心して取引を行って頂くことができます。

最後になりますが「知識は力なり」と言います。

有益な情報を知っているということは、私たちに自信を与えるだけでなく大きな行動力を持つ源となり、それはまた次の利益となります。

逆に知らないということは欠点になり行動を止め、損失となります。

ここにこられたあなたは、親子間売買、親族間売買の有益な情報を知りました。

次はその情報を賢く利用すべき時です。

ただ、何もせず、ぼーっと考えているだけでは何も解決しません。

当機構は、いつでもあなたからのご相談をお待ちしております。

なお、当機構の会員不動産会社コーラルなら、

親子間や兄弟姉妹間等、親族間の不動産売買は、

仲介手数料0.7%から1%

でお手伝い致します。

全国対応しています。

当機構では、親子間売買、兄弟姉妹間売買、親戚間売買など親族間の不動産売買について全国対応させて頂いております。また住宅ローンの相談、融資実績のある金融機関への取次も多数実績がごぞいます。

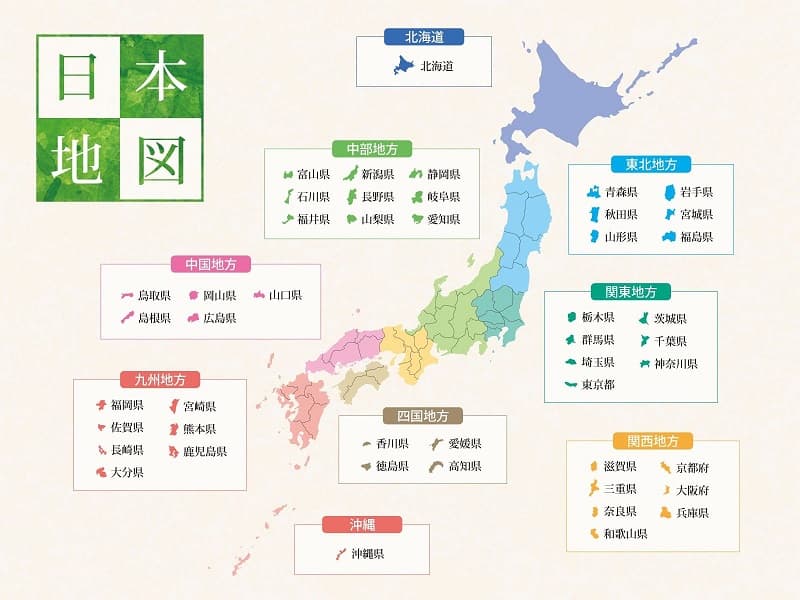

なお対応地域は下記の通りです。

ご相談時は無料通話のスカイプ、ライン電話、フェイスタイムでお互いに顔を見ながら対面式でお話しできますので、安心してご相談いただけます。

尚、ご相談は完全無料ですので、何なりとご相談いただければと存じます。

(※場所によっては対応できない場合もございます。まずはご相談ください。)

ご対応地域

北海道地方

〇北海道

本州・東北地方

〇青森県 〇岩手県 〇宮城県 〇秋田県 〇山形県 〇福島県

関東地方

〇茨城県 〇栃木県 〇群馬県 〇埼玉県 〇千葉県 〇東京都 〇神奈川県

中部地方

〇新潟県 〇富山県 〇石川県 〇福井県 〇山梨県 〇長野県 〇岐阜県 〇静岡県 〇愛知県

近畿地方

〇三重県 〇滋賀県 〇京都府 〇大阪府 〇兵庫県 〇奈良県 〇和歌山県

中国地方

〇鳥取県 〇島根県 〇岡山県 〇広島県 〇山口県

四国・四国地方

〇徳島県 〇香川県 〇愛媛県 〇高知県

九州・沖縄地方

〇福岡県 〇佐賀県 〇長崎県 〇熊本県 〇大分県 〇宮崎県 〇鹿児島県 〇沖縄県

親族間売買、親子間売買は日本全国ご対応しておりますので、ぜひご相談下さいませ。

(一部対応が出来ない場所も有りますので、まずは当機構までお問い合わせください。)

あわせて読まれている関連記事

あなたの役に立ったらシェア!