Top / ks2

【入門編】成年後見制度と家族信託(家族で財産を守ろう!)

更新日2020-07-11 (土) 22:34:29 公開日2020年2月23日

あなたの親が認知症

になったとき

あなたに出来ることは...?

認知症と親の財産管理

について解説します。

昨今、認知症の高齢な親の介護で悩んでいる友人が多くなっています。

何故か友人に地主が多いことも有り、宅地建物取引士の僕に相談に来る問題は土地についてが多く、その中でも貸している土地についてがとても多い状況なのです。

もしかすると、今からここ数年は認知症の親の法律行為でとても悩む人、それも貸している土地で悩む人が多くなるのではないかと思うのです。

そこで本記事では、そもそも

なぜ、親が認知症だと悩むのか?

親が認知症のとき親族にできることはなに?

親が認知症になる前、後で考えたい法律行為とは?

成年後見制度とはどういう制度なの?

家族信託(民事信託)とはどういうものなの?

について解説していこうと思います。

要約すると、親が認知症の際に起こりがちな問題と、その解決方法の紹介です。

この記事でわかること

▶親の認知症問題の解決法

▶成年後見制度について

▶家族信託の基本について

私自身も、土地地主としてまた宅地建物取引士、結い円滑支援アドバイザーとして多くの土地問題をコンサルしてきましたが、その実体験をもとに、認知症の親の財産管理について徹底的に解説していきます。

まずは、ここでは基本中の基本、成年後見制度と家族信託について解説してみましょう。

この記事を書いた人

石井雄二 宅地建物取引士・不動産売買全般を経験したコンサルタント

不動産売買専門仲介会社のコーラル㈱取締役として不動産売買や親族間売買に日夜尽力しています。

親族間売買のスペシャリストとして既に多数の案件を成約に導いています。

自身の親の介護問題の解決を機に成年後見制度と家族信託(民事信託)制度に興味を持ちその手法を研究している。

2級ファイナンシャルプランニング技能士、結い円滑支援アドバイザー・Yuika千葉支部長

★目 次★【(入門編)成年後見制度と家族信託(家族で財産を守ろう!)】

高齢化社会と不動産売却

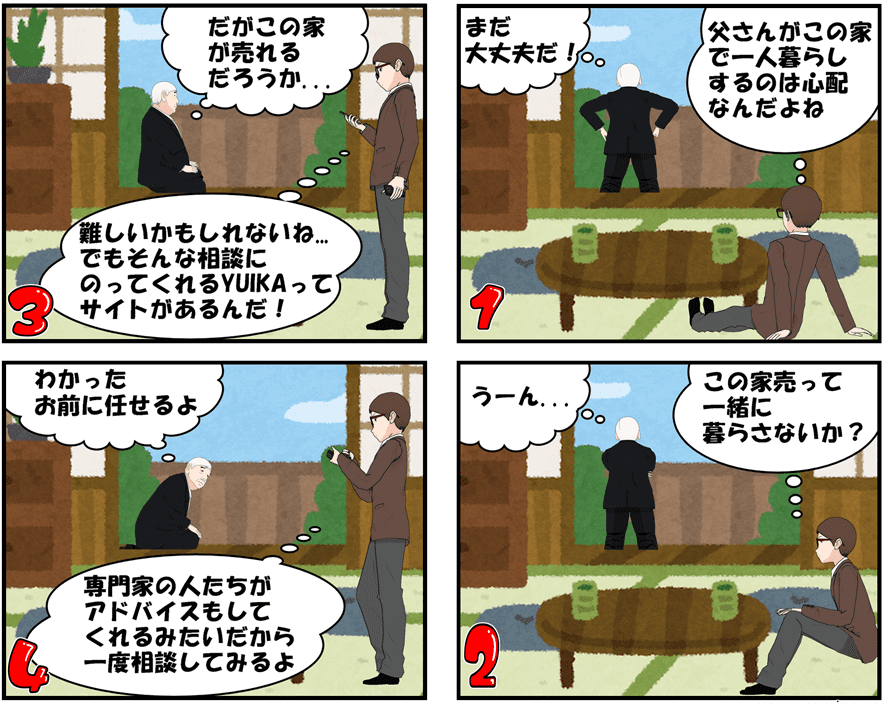

超高齢化社会の昨今、当然ながら高齢の方からの不動産売却のご依頼も増えてきております。

もしくは、そのご子息から

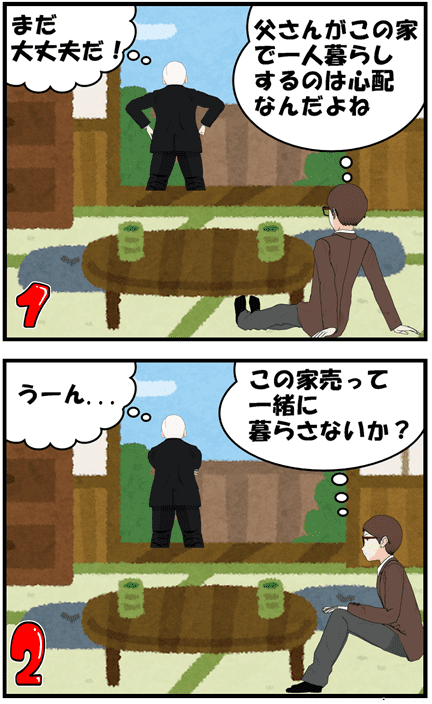

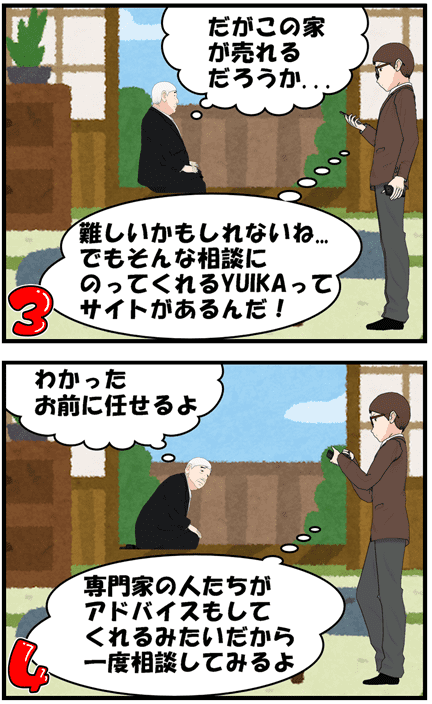

「母親が亡くなり、実家には高齢の父が1人で住んでいて心配なので、実家を売却して父にはこっちに来てもらう事にする」ので、実家を売却してほしいというようなご依頼も。

これからどんどんこのような問い合わせが増えてくることが簡単に予見できますが、はたして無事に売却することができるのでしょうか。

不動産売却の際の所有権移転登記は司法書士に依頼することが一般的です。

購入者の方が、登記費用が勿体ないからと自分で所有権移転登記を行うことも可能ではありますが、購入者が住宅ローンを利用して購入する場合は必ず司法書士に登記を依頼します。

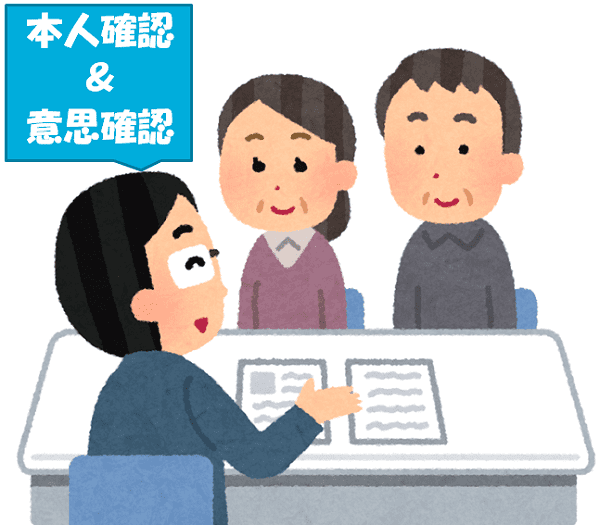

その時に必ず司法書士が売主に確認するのが「本人確認」と「意思確認」です。

地面師のように本人になりすまして不動産売買詐欺を働くのを防ぐために、不動産所有者の本人であるのか、また本人の意思で不動産を売却するのか、を確認するのです。

このとき売主が高齢者で判断能力が著しく低下している場合や認知症の症状が見受けられる場合で「本人確認」「意思確認」が行えなければ、不動産の売買は行えません。

身体的な不自由で寝たきりになってしまっていても、司法書士が「本人」であることと「意思」を確認できれば不動産売買・所有権移転は行えます。逆に身体はピンピンしているけど、「ボケ」てしまっていて意思確認ができなければ、不動産売買は行えません。

高齢化社会の現状

2030年には認知症患者の金融資産が200兆円に達すると言われておりますので、不動産売買の処分に限らず銀行預金の凍結などの問題が生じる前に身内に高齢者がいる家族には早めに対策を売っておく必要があります。

具体的には「父親が認知症になってしまったので施設に入れたい。入所するための費用は父親の不動産を売却したお金を充当したい」

もしくは「入所するために父親の定期預金を解約する」

という状況になる前に、家族信託などの対策を取る必要があります。

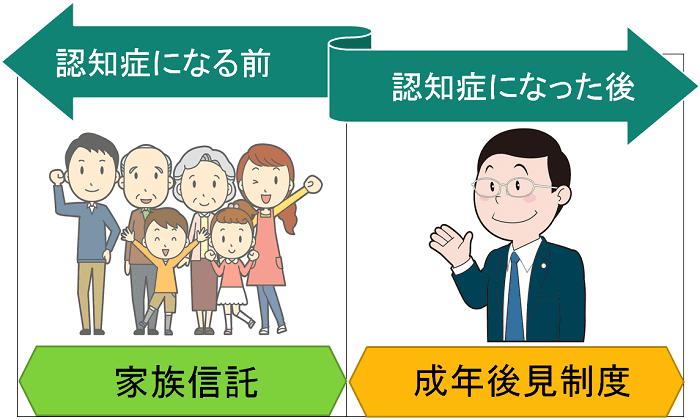

既に認知症になっていたら、成年後見制度しか利用できないのです。

成年後見制度とは

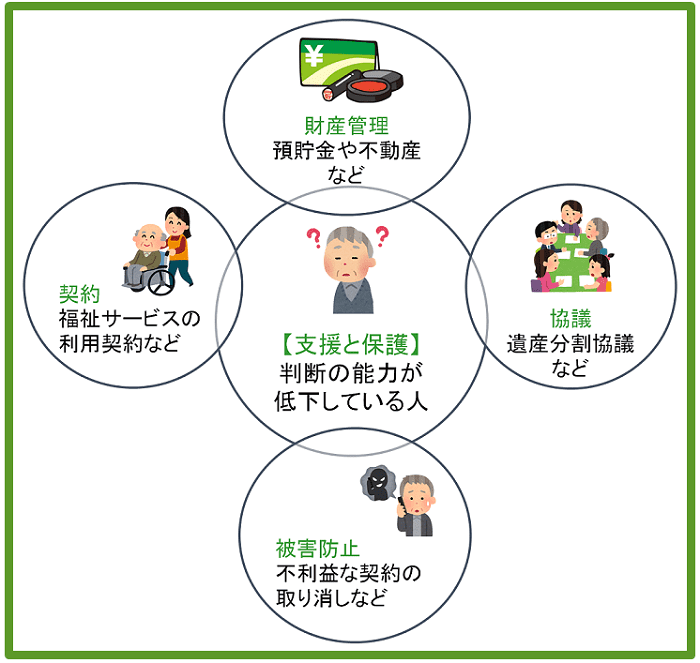

「成年後見」は認知症になったとき本人の生活を守るための制度です。

もし認知症になってしまった場合、財産を管理をしていくためには成年後見しかありません。

認知症を患い、物事を判断することができなくなってしまうと、その方は法律的な行為が一切できなくなってしまい、財産を管理できる状態と言えなくなるのです。

たとえば、不動産を売却したり、賃貸借契約を結んだり、また定期預金を解約したりなどの法律行為は自分自身では一切できなくなってしまいます。

成年後見制度は家庭裁判所が後見人を任命しますが、身内の方が選ばれるのは3割くらいとのことです。

それ以外の多くは司法書士や弁護士が選任されます。

無事に後見人が専任されたとしても、成年後見制度の本質は本人の財産を守るための制度となりますので、不動産の処分(売却)などは難しくなります。

※不動産を処分することは可能ですが裁判所の許可などが必要となりとっても困難です。

また、後見人に選任された司法書士などへの費用も毎月数万円必要となります。

更に、いちど成年後見制度を利用してしまうと、原則本人が亡くなるまで続けなくてはなりません。

後見人報酬は安くても月額2~3万円といわれていますので、本人が亡くなるまで、この支払いが続くとすれば、支払いの合計金額は相当高額になってしまうことも考えられます。

よって、それを回避するために本人の意思確認がしっかりしているうちに家族信託(民事信託)を行い、認知症が発症して意思確認ができなくなっても、不動産の処分が可能であったり、預金が凍結されないようにしておくことが大事なのです。

特に、投資用の不動産を所有している場合は要注意です。

一棟アパートを所有していて満室で稼働していれば良いのですが、もし空室がでた場合、認知症を患っていると新規に賃貸借契約も結べなくなります。

また、アパートの屋根を葺き替えたい、外壁を塗りなおしたいというようなリフォーム工事の契約もできません。二進も三進もいかず、ただ住人が退去していくのを指をくわえてみているだけ、売却しようにも売却できない。という状況に陥る可能性があります。

なので、転ばぬ先の「家族信託」を検討しましょう。

家族信託とは、成年後見制度が抱える問題を一掃できると言っても過言ではないのです。

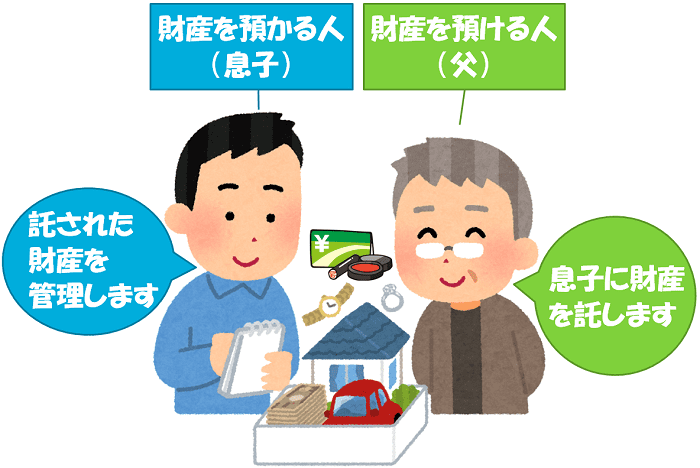

家族信託とは

「家族信託」は認知症になる前に自身の財産を家族などの信頼できる人にたくす(内容と人を決めておく)という制度です。

財産には不動産・現金・預金・有価証券なども含まれます。これらの財産をどのように活用していくのかなどを決めておくことができます。

ゆえに家族信託によって、親から子へ不動産の名義や預金を移動しておけば、親が認知症になってしまったとしても、受託者である子の意思で不動産の売却や賃貸ができます。

また銀行の手続も、元気な受託者であれば何の問題もなく行うことが可能です。

家族信託であれば、裁判所や第三者である専門家の関与はなく、後見人報酬が発生してしまうこともありません。

成年後見制度の場合は後見人が財産を管理(資産の維持が目的)するという意味合いが強いのに対し、家族信託は財産の処分・運用・活用できるという柔軟性があります。

また、自分が亡くなった後の財産をどのようするのか遺言の機能も兼ね揃えた制度となっています。

元気な時に信託契約を結んでおくことで、任せた人(受託者)が事故・病気・認知症などで判断能力を失っても、託された人(受託者)が財産管理を遂行できます。

また、一次相続、二次相続など、資産の承継先も決められるといった特徴があります。

なんにしましても、認知症を患ってしまってからは成年後見制度しか選択肢が残されません。

まだ判断能力があるうちに、選択肢の一つとして家族信託を検討されるのがよいかと思います。

まとめ

| 項目 | 家族信託 | 成年後見人 |

|---|---|---|

| 認知症になった後の相続対策可否 | 相続可能 | 相続不可能 |

| 財産を管理する人 | 家族(本人が選出) | 裁判所が決定。財産額が多い場合、司法書士や弁護士などが専任されることが多い。 |

| 財産の管理状況報告 | 不要 | 1年に1回必要 |

| メリット | 認知症になった後でも家族により財産の管理や運用ができる | 生前に判断能力を失った再の資産の保全 |

| デメリット | 判断能力がある間に組成する必要あり | 申し立てや家庭裁判所への報告などの手続きが煩雑 |

| 費用 | 55万円~(1回限り)※財産額や状況により異なる | 2万円~10万円/月※お亡くなりになるまで継続 |

家族間・親族間でも「お金」や「財産」についての話し合いは、切り出すタイミングなども難しいかと思います。私も80を超える父親がいますが、

「おやじ、ボケちゃう前に財産の話をしようよ」

とは中々切り出せません。

ただ、必要な時に財産が凍結されてしまっても大変です。

「転ばぬ先の・・・、対策を家族で考えておこう」と話し合っていくのがいいのかなーと思います。

あわせて読まれている関連記事

YUIKAへのお問合せはこちら

あなたの役に立ったらシェア!